热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

3. 交易工具和功能:选择一个提供丰富的交易工具和功能的平台,比如实时报价、技术分析工具、市场新闻等。这些功能可以帮助你做出更好的投资决策,并提高交易效率。

一则董事长停薪救市的奇闻,出现在了一家正在处于面值退市风险边缘的上市公司身上。

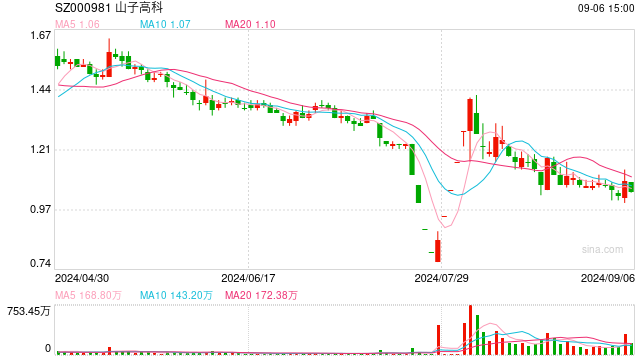

7月28日晚间,山子高科(000981.SH)董事长叶骥于公司官方公众微信号发表署名致股东信,对公司目前遭遇面值退市风险进行致歉,同时沟通了公司的经营情况,乃至公司股票下跌的人为因素,以及正在进行的一系列救市措施。

叶骥指出,公司股票的下跌,不仅存在“被非正常干预”的情况,还存在部分游资炒作以及“某个人投资者被动平仓”等因素的拖累。

叶骥还表示,除公司开始实施回购外,其个人将在不触发要约收购的情况下进行顶格增持。同时他还要求在股价回归1.6元/股以上之前,公司停发他的个人薪酬。

就在致股东信发布前,山子高科于7月26日涨停报收。而当日晚间,公司又连续披露了1.6元/股以下6~10亿元的回购计划,以及叶骥本人及其关联控制主体1000万股的增持计划。

截至7月29日收盘,山子高科再度收出涨停,股价回升至0.95元/股。

“被非正常干预”

“其实在第一次房地产出表被非正常干预后,股价就从2元附近进入了下行通道,我本应该在那个时候就思考和准备可能随之而来的风险。”叶骥在致股东信中表示。

公开资料显示,山子高科前身为银亿股份,其自2019年以来通过破产重整引入重组投资者后,进行相关业务调整并更名而来。而上述银亿地产业务置出计划,实为破产重整约定计划的一部分。

2023年7月,山子高科首次公告拟公开挂牌转让旗下银亿地产业务;2023年9月,银亿地产挂牌转让事宜觅得两受让方;2024年3月,银亿地产置出相继获得山子高科董事会和股东大会的通过。

而在此期间,山子高科股价于最早披露置出银亿地产时涨至1.95元/股,但到3月进行董事会与股东大会表决权前,又一度跌至1.08元/股低位。

在致股东信中,叶骥将公司股票价格集中下跌的原因,归咎于个别人为因素导致的恐慌式下跌。

“7月22日出现意外跌停后,我们在第一时间联系了持股较多的投资人,积极听取各方意见和建议。值得欣慰的是,我们的机构股东没有在此期间减持,纷纷表态将继续坚定支持公司,看好公司长期价值,不抛售股票。”

叶骥还透露,“通过大量沟通,基于我们目前已掌握的信息,我们预计某位个人投资人遭遇了强制平仓使当日股价出现波动,引起了其他中小投资人的担忧进而诱发了后续的跌停。同时,对于部分股东反映的跌停期间某营业部的非常见交易行为,公司法务部门也于近日向监管和司法部门报告,并申请相关部门介入调查。”

根据东财Choice数据显示,山子高科自然人股东熊基凯目前为唯一重要质押股东。截至今年一季度,熊基凯共持股41915.7万股股票,占公司总股本约4%。截至今年1月24日,熊基凯累计质押股数为41914.63万股,几乎与截至一季度末所持股票相同。与此同时,熊基凯于今年一季度减持了7100万股股票。

质押被动减持与股价下跌是一个“鸡生蛋、蛋生鸡”的问题。而事实上,由于重整后公司未及时剥离银亿股份地产业务,加之汽车零部件主业海外进入调整期,其导致公司2022、2023财年、2024年上半年业绩依然持续亏损。

7月12日公司披露的业绩预告显示,其上半年预计实现归母净利润亏损6亿元~8亿元;扣非净利润预计亏损3.5亿元~5亿元。公司基本面+股本数的双重拖累,导致山子高科在披露上半年业绩预告后再度崩跌。7月15日~7月26日,山子高科区间跌幅达到36%,收于0.86元/股,最低一度跌至0.77元/股。

破产重整遭遇“面值掣肘”

山子高科如今的面值困境,无疑与公司此前的破产重整导致的增发股票有直接关联。

山子高科前身为银亿股份,于2020年6月因财务困境、股东资金占用和业绩补偿缺位等问题从而实施破产重整,并引入嘉兴梓禾瑾芯股权投资合伙企业(有限合伙)作为重整投资人。

彼时,银亿股份以实施每10股转增14.82股的代价,向包括全体股东支付业绩补偿,以及引入重整投资人等,致使公司股本数量达到接近100亿股。

“早在银亿股份破产重整的进程中,管理人、债权股东以及许多投资人都提醒我,重整完成后唯一的风险就是股本太大,可能有面值退市的压力。而当时的我一直坚信,只要企业经营向好,面值就不会构成一个风险因子。”叶骥在致股东信中表示,“我依然低估了黑天鹅发生的概率。”

山子高科的局面,在A股市场上也并非孤例。记者注意到,上市公司破产重整从而扩充股本,转而引发“面值危机”的案例,已然开始逐步增加。

据21世纪经济报道记者统计,截至7月26日收盘,近5年以来,A股共有72家上市公司完成了破产重整。但上述企业中,已有14家即便破产重整完成,却依然因各类情形退市。

其中,退市工新、退市博天、ST贵人、*ST保力以及中银绒业均因触发面值退市条款而出现或锁定面值退市。

而以上股票的面值退市风险,皆与公司破产重整期间为引入重整投资人和实施债转股导致的大额转增扩股不无关联。其中,ST贵人破产重整转增股本数量高达10转15,ST博天达到10转13.27,中银绒业为10转13.61,退市工新为10转27.16。

*ST保利更是增发扩股领域的“常客”。公司自2013年至2022年十年之间,四度转增分红,一度破产重整转增,五度定向增发,最终导致公司总股本自2010年上市时的8000万股,提升至退市前的44.26亿股,股本扩张超(金麒麟分析师)50倍。

而以上5家退市公司,仅是破产重整股“面值危机”的冰山一角。

另据记者统计,在近5年完成破产重整,并且尚未退市或锁定退市的58家公司中,除山子高科面值已经低于1元外,包括海航控股、永泰能源、众泰汽车等25家通过破产重整而“重生”的企业,股价已然不足2元;洲际油气、正邦科技、柳化股份、西宁特钢等21家公司股价在2~3元之间。这意味着80%的破产重整企业,当前股价不足3元。

“破产重整企业原本就是经营不善的企业,股价原来就比较低。一旦公司要重整,一般又会增发股票,从而导致转增除权,股价又会打折”,某华东券商投行部人士向记者分析。

他还告诉记者,当前虽然引入重组投资者都是“转增但不除权”的,但扩大的股本总量依然会导致大比例的每股权益稀释和分红潜力下降,因而限制了股票价格上涨的动力。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:何松琳 益阳股票配资